5.1 Транспортный налог — НАЛОГООБЛОЖЕНИЕ

Применение транспортного налога устанавливается главой 28 «Транспортный налог» НК РФ, а введение его в действие осуществляется на территории каждого субъекта в соответствии с законами субъекта РФ.

Законодательные (представительные) органы субъектов РФ определяют ставки налога по транспортному налогу в пределах, установленных НК РФ, порядок и сроки его уплаты, а также налоговые льготы.

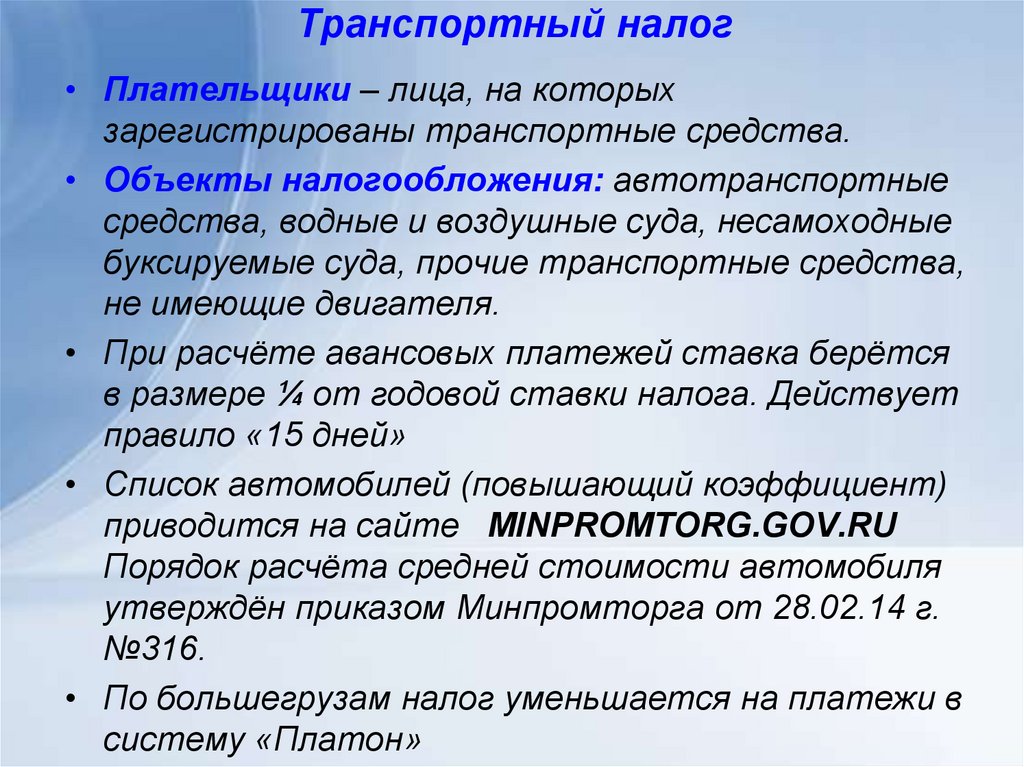

Налогоплательщиками транспортного налога признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения в соответствии с НК РФ.

Объектом налогообложения признаются: автомобили, мотоциклы, мотороллеры, автобусы и другие

самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты,

теплоходы, яхты, парусные

суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные

(буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в

установленном

порядке.

Пункт 2 ст. 358 НК РФ устанавливает налоговые льготы: перечень транспортных средств, не являющихся объектом налогообложения:

- весельные лодки, а также моторные лодки с двигателями мощностью не свыше 5 лошадиных сил;

- автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

- промысловые морские и речные суда;

- пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

- тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения? минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

- транспортные средства, принадлежащие на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к ней служба;

- транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

- самолеты и вертолеты санитарной авиации и медицинской службы;

- суда, зарегистрированные в Российском международном

реестре судов.

Налоговая база определяется в зависимости от категорий транспортных средств следующим образом:

|

Категории транспортных средств |

Налоговая база |

|

Транспортные средства, имеющие двигатели |

Мощность двигателя транспортного средства в лошадиных силах |

|

Воздушные транспортные средства, для которых определяется тяга реактивного двигателя |

Паспортная статистическая тяга реактивного двигателя (суммарная паспортная статическая тяга всех реактивных двигателей) воздушного транспортного средства на взлетном режиме в земных условиях в килограммах силы |

|

Водные несамоходные (буксируемые) транспортные средства, для которых определяется валовая вместимость |

Валовая вместимость в регистровых тоннах |

|

Иные водные и воздушные транспортные средства |

Единица транспортного средства |

Налоговая база определяется отдельно по

каждому транспортному средству.

Налоговым периодом признается календарный год. Отчетными периодами для организаций — первый квартал, второй квартал, третий квартал.

Законодательные (представительные) органы субъектов РФ вправе не устанавливать отчетные периоды.

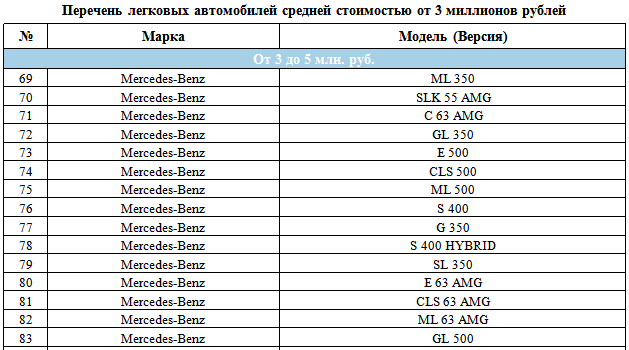

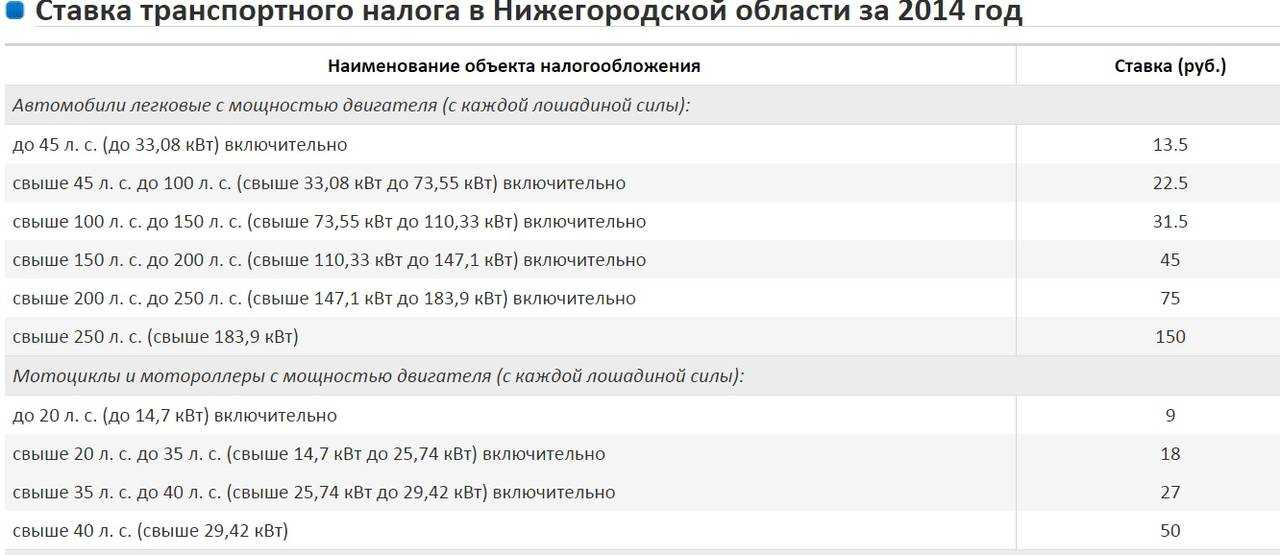

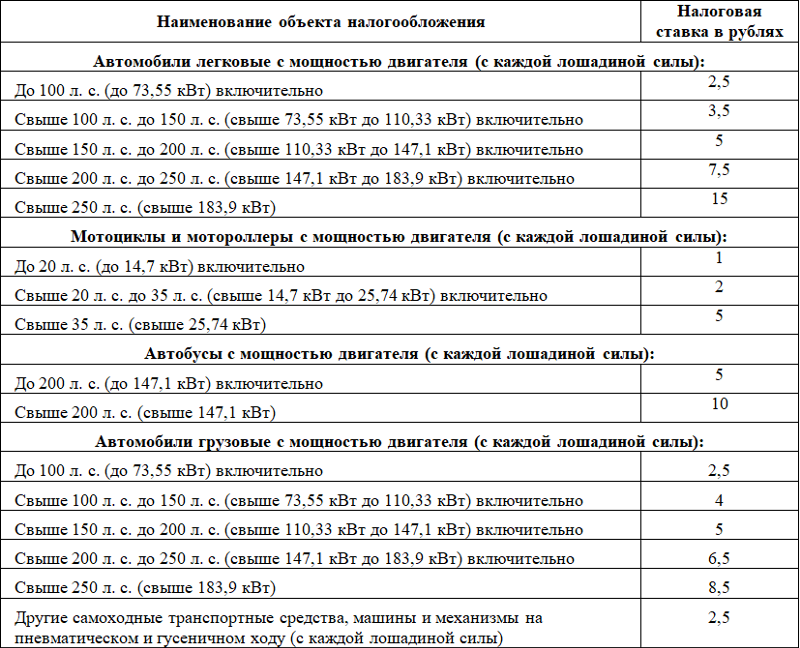

Перечень налоговых ставок приведен в ст. 361 НК РФ.

Налоговые ставки, установленные НК РФ, могут быть уменьшены или увеличены законами субъектов РФ, но не более чем в пять раз.

Допускается установление законами субъектов РФ дифференцированных налоговых ставок в отношении каждой категории транспортных средств, а также с учетом срока полезного использования транспортных средств.

Налоговый кодекс РФ предусматривает разные порядки исчисления сумм налога для организаций и физических лиц

|

Организации |

Физические лица |

|

Исчисление суммы налога и суммы

авансового платежа производится самостоятельно. |

Сумма налога исчисляется налоговым органом. Сумма налога, подлежащая уплате в бюджет, определяется в отношении каждого транспортного средства как произведение соответствующей налоговой базы и налоговой ставки |

Уплата организациями авансовых платежей по

налогу и налога производится в порядке и сроки, установленные законами субъектов РФ. При этом срок

уплаты налога не может быть установлен ранее 1 февраля

года, следующего за

истекшим налоговым периодом.

Физические лица уплачивают транспортный налог на основании уведомления налогового органа.

Отчетность представляется в налоговые органы только организациями.

Организации, уплачивающие авансовые платежи, по истечении каждого отчетного периода представляют в налоговый орган по месту нахождения транспортных средств налоговый расчет по авансовым платежам по налогу в срок не позднее последнего числа месяца, следующего за истекшим отчетным периодом. Форма и порядок заполнения налогового расчета определены приказом Минфина России.

Налоговые декларации по транспортному налогу представляются в срок не позднее 1 февраля года, следующего за истекшим налоговым периодом, по форме, установленной приказом Минфина России.

кому и в какие сроки нужно платить

10 августа, Минск /Корр. БЕЛТА/. В инспекции Министерства по налогам и сборам по Минской области рассказали об особенностях и сроках уплаты транспортного налога, сообщает БЕЛТА.

«В 2021 году был введен транспортный налог. Он рассчитывается налоговыми органами и предъявляется для уплаты плательщику, а прохождение гостехосмотра не зависит от уплаты налога. Он уплачивается за любое транспортное средство, состоящее на учете в ГАИ, выпущенное начиная с 1991 года. Ставки налога зависят от разрешенной максимальной массы, вместимости или определяются за одну единицу транспортного средства. Например, за легковой автомобиль ставки установлены в размере от Br61 до Br223, за прицеп — Br41-223, за мотоцикл — Br41, за грузовой автомобиль — от Br162 до Br508», — рассказали в инспекции.

Ставки транспортного налога снижены на 50% для ветеранов Великой Отечественной войны, инвалидов I, II группы, пенсионеров, на 25% — для инвалидов III группы. Дополнительно освобождение может быть предоставлено местными органами власти физическим лицам, находящимся в трудной жизненной ситуации.

«В 2021 году по 15 декабря уплачивался авансовый платеж, который предъявлен 236 тыс. плательщиков на сумму Br7,8 млн. Авансовый платеж должны были уплатить только те физические лица, у которых отсутствовал действующий техосмотр на 1 января 2021 года. В 2022 году сумма авансового платежа уменьшит сумму налога к уплате. В 2022 году будет предъявлено еще Br27,3 млн», — пояснили в инспекции.

В некоторых случаях устанавливается, что транспортные средства, указанные в извещении на уплату транспортного налога, сняты с учета заявителем в ГАИ до 1 января 2021 года либо зарегистрированы за иными физическими лицами. Тогда предлагается представить подтверждающие документы из соответствующего структурного подразделения ГАИ. Есть случаи, когда владельцы продали автомобиль «по доверенности» без оформления в органах ГАИ. В этих случаях бывший владелец является плательщиком транспортного налога.

Есть случаи, когда владельцы продали автомобиль «по доверенности» без оформления в органах ГАИ. В этих случаях бывший владелец является плательщиком транспортного налога.

Исчисленные за 2021 год на основании извещения налогового органа суммы транспортного налога необходимо уплатить не позднее 15 ноября 2022-го. При наличии вопросов по предъявленным к уплате суммам физические лица вправе обратиться в налоговый орган по месту своего жительства (месту регистрации).

Информация о контактных телефонах размещена на официальном сайте налоговых органов в разделе «Актуальное» — «Телефоны для получения консультаций по имущественным налогам физических лиц». Также контактные телефоны инспекций МНС размещены в разделе «Налоговые инспекции».-0-

Последствия налога с продаж для транспортной отрасли

Перевозка людей и товаров часто имеет различные соображения, когда речь идет о последствиях налога с продаж штата. Налог с продаж начисляется на одни товары, но не на другие. Резюме, изложенное ниже, охватывает некоторые из наиболее типичных статей общей торговли, связанных с транспортной отраслью.

Пассажирские перевозки

Компаниям, оказывающим услуги в транспортной отрасли, предоставляется ряд налоговых льгот. Одним из которых является конкретное освобождение, связанное с пассажирскими перевозками. Услуги пассажирских перевозок доставляют людей на места. Согласно Уставу Миннесоты 297B.03 и 297A.90, сборы, взимаемые с пассажиров, не облагаются налогом с продаж в штате Миннесота.

Лицо, занимающееся перевозкой пассажиров автотранспортом по найму, может зарегистрироваться в качестве розничного торговца, однако доступно освобождение, которое ограничивает их потенциальные налоговые обязательства по налогу с продаж.

Примеры исключений для пассажирских перевозок включают следующее:

- Самолет

- Автобус

- Паром

- Легкорельсовый транспорт

- Лимузин

- Такси и услуги такси

- Поезд

Парковка и транспортные услуги

Когда парковочные и транспортные услуги продаются вместе за одну комбинированную плату, вся продажа облагается налогом с продаж, даже если транспортировка сама по себе не облагается налогом. При совместной продаже транспортная услуга облагается налогом, поскольку она необходима для завершения продажи услуги парковки.

При совместной продаже транспортная услуга облагается налогом, поскольку она необходима для завершения продажи услуги парковки.

Общие услуги перевозчика

Обычные перевозчики нанимаются для перевозки товаров из пункта А в пункт Б. Сборы, взимаемые за предоставление этих услуг, как правило, не облагаются налогом. Обычные перевозчики часто перевозят товары по воздуху, морю, тягачу с прицепом, поездом и/или грузовиком. Тем не менее, транспортировка заполнителей (т. е. гравия, бетона, асфальта и т. д.) по-прежнему может иметь налоговые последствия.

Стоимость доставки

Стоимость доставки взимается продавцом за подготовку и доставку личного имущества или услуг в место, указанное покупателем, включая, помимо прочего, транспортировку, отгрузку, почтовые расходы, обработку, упаковку и упаковку.

Если продаваемый товар облагается налогом, расходы продавца на его доставку также облагаются налогом. Стоимость доставки является частью продажной цены товара, даже если это указано отдельно..png)

Транспорт является ключевым направлением деятельности Smith Schafer на протяжении более 50 лет. Для получения дополнительной информации о налоговых стратегиях, которые могут принести пользу вашему транспортному бизнесу, свяжитесь с командой Smith Schafer Transportation. Мы с нетерпением ждем возможности поговорить с вами в ближайшее время.

Поиск:

Пусто

Здесь находится ваш контент. Отредактируйте или удалите этот текст внутри или в настройках содержимого модуля. Вы также можете стилизовать каждый аспект этого контента в настройках модуля «Дизайн» и даже применить собственный CSS к этому тексту в расширенных настройках модуля.

Отрасли

Услуги

Популярные публикации

10 причин для оценки бизнеса

Как аутсорсинг бухгалтерского учета может принести пользу вашему бизнесу

Как повысить прибыльность вашей строительной компании

Налоговые льготы и вычеты для вашего транспортного бизнеса

Справочник по расчету заработной платы на конец года

Подпишитесь на наш блог guide

Ожидается, что в 2022 году объем продаж электронной коммерции во всем мире впервые превысит 5 триллионов долларов США. Если вы являетесь частью этого прилива, вам нужно знать, как облагать налогом стоимость доставки и доставки.

Если вы являетесь частью этого прилива, вам нужно знать, как облагать налогом стоимость доставки и доставки.

Точно так же, как нет единого способа передать продукты в руки клиентов, нет единого способа облагать налогом стоимость доставки: Налогообложение зависит от штата и зависит от способа доставки, от того, облагаются ли отправляемые товары налогом или освобождены от него, и т.д. факторы. Сборы компании за доставку товаров на собственном транспортном средстве часто облагаются налогом иначе, чем сборы за доставку обычным перевозчиком или частным перевозчиком. Объединенная плата за доставку и обработку может облагаться налогом иначе, чем отдельные расходы за доставку и обработку. И так далее.

Некоторые общие эмпирические правила для включенных расходов на доставку:

- Если содержимое отправления облагается налогом, расходы на его доставку облагаются налогом

- Если содержимое отправления не облагается налогом, плата за его доставку обычно не взимается

- Если поставка содержит как освобожденные, так и облагаемые налогом продукты, часть сбора, относящаяся к налогооблагаемой продаже, облагается налогом, а часть, относящаяся к освобожденной продаже, освобождается от налога

Это только верхушка айсберга. В следующем руководстве представлена более подробная информация для каждого состояния.

В следующем руководстве представлена более подробная информация для каждого состояния.

Нижеследующее является общим руководством, а не налоговой консультацией. Пожалуйста, подтвердите всю информацию в Департаменте доходов штата или у доверенного налогового консультанта.

Алабама: Стоимость доставки облагается налогом с продаж или налогом на использование, если доставка осуществляется на транспортном средстве, принадлежащем или арендованном продавцом. При оплате обычным перевозчиком или Почтовой службой США (USPS) транспортные расходы освобождаются от налога с продаж, если они выставляются в счет как отдельная статья (отличающаяся от других сборов) и оплачиваются (прямо или косвенно) покупателем. Транспортные расходы, включенные в цену продажи, не исключаются из налога.

Аризона: Отдельно указанные расходы на доставку, как правило, не облагаются налогом на привилегии транзакций в Аризоне (TPT). Однако согласно Ariz. Admin. Кодекс § R15-5-133, транспортные расходы, понесенные до розничной продажи, считаются частью валовых продаж и, следовательно, облагаются налогом. Аналогичным образом, расходы на обработку материального личного имущества, как и комбинированные расходы на доставку и обработку, обычно облагаются налогом.

Аналогичным образом, расходы на обработку материального личного имущества, как и комбинированные расходы на доставку и обработку, обычно облагаются налогом.

TPT, как правило, не применяется к транспортным расходам, выставляемым покупателю и взимаемым с него розничным продавцом за материальное личное имущество, отправляемое покупателю непосредственно от производителя или оптового продавца (так называемые прямые поставки).

Арканзас: Фрахт, отгрузка и перевозка считаются частью продажи в Арканзасе, поэтому стоимость доставки облагается налогом, если отгружаемые товары облагаются налогом, и освобождается от налогообложения, если товары освобождены от налога. Если груз включает в себя как облагаемое налогом, так и освобожденное имущество, налог обычно применяется к проценту стоимости доставки, относящемуся к облагаемому налогом имуществу. Налог с продаж не применяется к фрахтовым расходам, взимаемым непосредственно с покупателя обычным перевозчиком.

Калифорния: В большинстве случаев стоимость доставки не облагается налогом, если освобождена продажа. Если продажа облагается налогом, расходы, связанные с доставкой, могут не облагаться налогом, частично или полностью облагаться налогом.

Если продажа облагается налогом, расходы, связанные с доставкой, могут не облагаться налогом, частично или полностью облагаться налогом.

Как правило, расходы, связанные с доставкой облагаемых налогом продуктов, не облагаются налогом, если вы отправляете их напрямую покупателю через обычного перевозчика, контрактного перевозчика или USPS; расходы на доставку, отгрузку, фрахт или почтовые расходы указываются отдельно; и плата не превышает фактическую стоимость доставки. Расходы, связанные с доставкой для налогооблагаемых продаж, могут частично облагаться налогом, если вышеуказанные условия верны, но вы взимаете с клиента больше за доставку, чем фактические расходы на доставку, или если у вас есть комбинированная плата за доставку и обработку. Сборы за обработку облагаются налогом в Калифорнии.

Расходы, связанные с доставкой налогооблагаемых продаж, как правило, облагаются налогом с продаж, если вы: доставляете товары на собственном автомобиле; взимать отдельно указанную плату за топливный сбор, погрузочно-разгрузочные работы и т. д.; включить стоимость доставки в цену за единицу товара; или взимать с покупателя стоимость доставки товара до вашего места работы. Важно вести точные записи, показывающие реальную стоимость доставки.

д.; включить стоимость доставки в цену за единицу товара; или взимать с покупателя стоимость доставки товара до вашего места работы. Важно вести точные записи, показывающие реальную стоимость доставки.

Колорадо: Расходы на доставку и фрахт для облагаемых налогом продаж, как правило, не облагаются налогом с продаж в Колорадо при условии, что расходы 1) указаны отдельно в счете клиента и 2) отделены от покупки. Плата считается отдельной от покупки, если она взимается за услугу, оказанную после того, как недвижимость выставлена на продажу, и потребитель имеет возможность организовать собственную доставку, включая, помимо прочего, получение собственности с места нахождения продавца. Расходы на доставку и фрахт, связанные с транзакциями, на которые распространяется освобождение, обычно не облагаются налогом, поскольку они считаются частью продажи, на которую распространяется освобождение. В отношении местного налога с продаж могут применяться другие правила.

Коннектикут: Расходы по доставке для облагаемых налогом продаж, как правило, облагаются налогом в Коннектикуте независимо от того, указаны ли они отдельно или включены в цену продажи, а также предоставлены продавцом или третьей стороной. Плата за доставку и доставку для освобожденных продаж, как правило, не взимается.

Плата за доставку и доставку для освобожденных продаж, как правило, не взимается.

Флорида: Стоимость доставки для облагаемых налогом продаж, как правило, облагается налогом независимо от того, указано ли это отдельно или включено в цену продажи. Однако плата за доставку, как правило, не взимается, если плата указана отдельно и покупатель может забрать товар самостоятельно или заказать сторонние транспортные услуги.

Грузия: Расходы на доставку, фрахт, перевозку или отгрузку и обработку обычно считаются частью продажной цены, поэтому они освобождаются от налога, если продажа освобождена от налога, и облагаются налогом, если продажа облагается налогом. Сборы за доставку, не связанную с продажей налогооблагаемого имущества, как правило, не облагаются налогом.

Гавайи: Общий акцизный налог на Гавайях (GET) — это льготный налог, взимаемый с коммерческой деятельности на Гавайях. Как правило, это относится к большинству транзакций, включая сборы за доставку и обработку.

Айдахо: Предполагается, что расходы на доставку и обработку должны быть указаны отдельно в Айдахо, а отдельно указанные расходы на доставку покупателю в Айдахо не взимаются.

Иллинойс: Плата за доставку и обработку освобожденных транзакций не взимается в Иллинойсе. Расходы на доставку и обработку налогооблагаемых товаров, как правило, облагаются налогом, если 1) расходы не указаны отдельно в контракте или счете-фактуре или 2) расходы указаны отдельно, но продавец не предлагает покупателю возможность получить имущество любым способом. способом, кроме доставки от продавца (т. е. возможность самовывоза не предоставляется). Если поставка содержит как облагаемые налогом, так и освобожденные от налогообложения продукты, вся стоимость доставки обычно облагается налогом; однако единовременная плата за доставку будет освобождена, если цена товаров, освобожденных от налога, превышает цену товаров, облагаемых налогом. И если стоимость доставки может быть рассчитана для каждого предмета поставки, сборы за доставку освобожденных предметов будут освобождены.

Индиана: Расходы по доставке и обработке, понесенные от имени продавца облагаемого налогом материального личного имущества, обычно облагаются налогом в Индиане независимо от того, включены ли они в цену продажи или указаны отдельно. Тем не менее, отдельно указанные «почтовые расходы» (цена покупки марок или аналогичные сборы за доставку почты или посылок через США) не облагаются налогом, как и расходы по доставке, взимаемые и предоставляемые третьей стороной. Сборы за доставку освобожденного имущества, как правило, не облагаются налогом.

Айова: Отдельно указанные расходы на доставку, как правило, не облагаются налогом в Айове. Тем не менее, входящие фрахтовые или фрахтовые сборы — сборы продавца за получение товаров, которые продаются покупателям, — обычно облагаются налогом, если они передаются покупателю.

Канзас: Расходы на доставку и обработку, как правило, облагаются налогом в Канзасе независимо от того, включены ли они в цену продажи, указаны отдельно или оплачиваются отдельно. Однако фрахт и почтовые расходы облагаются налогом только в том случае, если они включены в сделку между розничным продавцом и покупателем. Если бы клиент заключал договор напрямую с транспортной компанией о получении и доставке товара, плата транспортной компании не взималась бы.

Однако фрахт и почтовые расходы облагаются налогом только в том случае, если они включены в сделку между розничным продавцом и покупателем. Если бы клиент заключал договор напрямую с транспортной компанией о получении и доставке товара, плата транспортной компании не взималась бы.

Кентукки: расходы по доставке (расходы продавца на подготовку и доставку в место, указанное покупателем, включая транспортировку, отгрузку, почтовые расходы, погрузочно-разгрузочные работы, упаковку в ящики и упаковку) включены в цену продажи, поэтому на них распространяются налог, если продажа облагается налогом, но освобождается, если продажа освобождена.

Луизиана: Для налогооблагаемых продаж стоимость доставки и доставки, включенная в цену продажи, обычно облагается налогом с продаж штата. Тем не менее, стоимость доставки может быть освобождена, если у покупателя есть возможность отдельно заключить договор на доставку (например, забрать товар или организовать доставку третьей стороной), а государственный налог с продаж обычно не применяется к отдельно указанным фрахту, доставке. , или стоимость доставки, если транспортировка осуществляется после продажи (это должно быть четко указано). В отношении местного налога с продаж могут применяться другие правила, поскольку Луизиана является штатом с самоуправлением.

, или стоимость доставки, если транспортировка осуществляется после продажи (это должно быть четко указано). В отношении местного налога с продаж могут применяться другие правила, поскольку Луизиана является штатом с самоуправлением.

Мэн: В большинстве случаев стоимость доставки освобождается от налога с продаж в штате Мэн при соблюдении следующих трех условий: Доставка осуществляется непосредственно покупателю, стоимость доставки указывается отдельно, и доставка осуществляется обычным или контрактным перевозчиком или в США. почта. Сборы за обработку, как правило, облагаются налогом, а когда стоимость транспортировки сочетается с другими услугами, например, в сборе за «отгрузку и обработку», она не указывается отдельно и, следовательно, будет облагаться налогом. Сборы за доставку продавцом на собственном транспортном средстве обычно включаются в налогооблагаемую цену продажи, если доставляемые товары облагаются налогом.

Мэриленд: Отдельно указанные расходы на доставку не облагаются налогом. Однако расходы на доставку, включенные в налогооблагаемую цену, как правило, облагаются налогом, как и сборы за обработку и комбинированные расходы на доставку и обработку.

Однако расходы на доставку, включенные в налогооблагаемую цену, как правило, облагаются налогом, как и сборы за обработку и комбинированные расходы на доставку и обработку.

Массачусетс: Отдельно указанные расходы на отгрузку и доставку исключаются из продажной цены и освобождаются от налога с продаж и использования штата Массачусетс, если доставка осуществляется после совершения покупки. Расходы на обработку могут быть объединены с расходами на доставку; если указано отдельно, стоимость доставки и обработки не взимается. Однако стоимость доставки, превышающая фактическую стоимость доставки, как правило, облагается налогом.

Мичиган: Расходы на доставку и обработку налогооблагаемых розничных продаж, как правило, облагаются налогом в Мичигане независимо от того, указаны они отдельно или объединены с суммой продажи. Однако плата за доставку освобожденного имущества, как правило, не взимается. Когда существует единый сбор за транспортировку как облагаемых налогом, так и освобожденных от налогообложения товаров, налог применяется к проценту от продажи, который облагается налогом (определяется по цене или весу).

Миннесота: Расходы на доставку и обработку налогооблагаемых товаров, как правило, облагаются налогом, в то время как расходы на доставку и обработку освобожденных от налогообложения товаров обычно не облагаются налогом. Если транзакция включает как налогооблагаемые, так и освобожденные товары, налог на стоимость доставки и доставки должен распределяться на основе процентной доли или веса налогооблагаемых товаров. Услуги по доставке, предоставляемые и оплачиваемые третьей стороной, как правило, освобождаются от доставки заполнителей или бетонных блоков.

Миссисипи: Расходы на доставку, обработку и доставку налогооблагаемых товаров обычно облагаются налогом с продаж штата Миссисипи.

Миссури: Расходы на доставку и обработку налогооблагаемых товаров обычно облагаются налогом в Миссури, если они включены в цену продажи. Отдельно указанные транспортные расходы, как правило, не облагаются налогом при условии, что покупатель не обязан платить за услугу. Однако, если покупатель не обязан оплачивать транспортные расходы, которые не указаны отдельно, эти расходы, как правило, облагаются налогом. Сторонние службы доставки, как правило, освобождены.

Сторонние службы доставки, как правило, освобождены.

Небраска: расходы на доставку и обработку, как правило, облагаются налогом в штате Небраска, если продажа облагается налогом и , расходы оплачиваются продавцу. Они, как правило, освобождены, когда продажа освобождена. Если существует единая плата за доставку освобожденного и облагаемого налогом имущества, налог должен быть распределен. Сборы за доставку, фрахт, почтовые расходы, отгрузку или транспортировку, уплаченные лицу, не являющемуся розничным продавцом, обычно не облагаются налогом.

Невада: Услуги, необходимые для завершения продажи материального личного имущества, такие как услуги по доставке и обработке, как правило, облагаются налогом в Неваде. Отдельно указанные почтовые и транспортные расходы, как правило, не облагаются налогом, но упаковка, обработка, упаковка или аналогичные расходы облагаются налогом независимо от того, указаны ли они отдельно или включены в цену продажи. Сборы за фрахт или транспортировку до продажи материального личного имущества (т. е. входящий фрахт) облагаются налогом.

е. входящий фрахт) облагаются налогом.

Нью-Джерси: Большинство расходов, связанных с отгрузкой, обработкой и доставкой налогооблагаемых товаров, облагаются налогом с продаж в штате Нью-Джерси, хотя сборы за доставку и обработку освобожденных продаж обычно не облагаются налогом. Когда поставка включает как облагаемые налогом, так и освобожденные от налогообложения товары, продавец должен облагать налогом часть стоимости доставки, предназначенную для перевозки облагаемых налогом товаров (определяемую по весу или цене). Если продавец не распределяет стоимость доставки, вся сумма облагается налогом.

Нью-Мексико: Налог с валовой выручки обычно применяется к стоимости доставки и доставки (включая почтовые и транспортные расходы) в Нью-Мексико, независимо от того, указано ли это отдельно или включено в цену продажи.

Нью-Йорк: расходы на отгрузку, обработку и доставку облагаемых налогом продаж, как правило, облагаются налогом в штате Нью-Йорк, в то время как расходы на доставку, обработку и доставку не облагаемых налогом продаж обычно не облагаются налогом. Комбинированные расходы на транспортировку как облагаемых налогом, так и освобожденных продаж, как правило, облагаются налогом, но если расходы на отгрузку или доставку указываются отдельно и справедливо распределяются между облагаемыми налогом и необлагаемыми налогами продажами, тогда расходы на доставку облагаемых налогом продаж облагаются налогом, а расходы на доставку освобожденных продаж освобождать. Налогом с продаж не облагаются услуги по доставке, реализованные независимо от продажи налогооблагаемых товаров.

Комбинированные расходы на транспортировку как облагаемых налогом, так и освобожденных продаж, как правило, облагаются налогом, но если расходы на отгрузку или доставку указываются отдельно и справедливо распределяются между облагаемыми налогом и необлагаемыми налогами продажами, тогда расходы на доставку облагаемых налогом продаж облагаются налогом, а расходы на доставку освобожденных продаж освобождать. Налогом с продаж не облагаются услуги по доставке, реализованные независимо от продажи налогооблагаемых товаров.

Северная Каролина: сборы за отгрузку и обработку, транспортировку и доставку, взимаемые розничным продавцом и связанные с продажей налогооблагаемого личного имущества, определенной цифровой собственности и определенных услуг в штате, обычно облагаются налогом с продаж и использованием в Северной Каролине. независимо от того, включены ли они в цену продажи или указаны отдельно. Если в счете-фактуре указаны как облагаемые, так и освобожденные от налогообложения продажи, расходы на доставку и обработку должны быть распределены пропорционально каждому элементу. Если расходы на доставку и обработку основаны на фиксированной ставке за упаковку, «розничный продавец может распределять расходы на любой из предметов в упаковке, а не распределять расходы».

Если расходы на доставку и обработку основаны на фиксированной ставке за упаковку, «розничный продавец может распределять расходы на любой из предметов в упаковке, а не распределять расходы».

Северная Дакота: Фрахт, доставка и другие транспортные расходы, включая отгрузку и обработку, считаются частью продажной цены в Северной Дакоте. Таким образом, если продажа облагается налогом, расходы по доставке облагаются налогом, а если она освобождена, они освобождаются. Однако плата за доставку, взимаемая непосредственно с клиента поставщиком услуг доставки, не связанная с продажей материального личного имущества, как правило, не взимается.

Огайо: стоимость доставки считается частью продажной цены независимо от того, указана она отдельно или включена в цену, поэтому они облагаются налогом, если продажа облагается налогом, и освобождаются от налога, если продажа освобождена. Если одна плата за доставку включает в себя как налогооблагаемые, так и освобожденные от налогообложения продажи, она может быть распределена (по весу или продажной цене), чтобы налог взимался только за доставку той части груза, которая подлежит налогообложению. Если он не распределен, налог применяется ко всей стоимости доставки. Сборы за доставку не облагаются покупателем, если они оплачиваются компанией по доставке, а не налагаются или взимаются продавцом отгруженных товаров.

Если он не распределен, налог применяется ко всей стоимости доставки. Сборы за доставку не облагаются покупателем, если они оплачиваются компанией по доставке, а не налагаются или взимаются продавцом отгруженных товаров.

Оклахома: Отдельно указанные расходы на доставку и обработку не облагаются налогом в Оклахоме, независимо от того, облагается ли налогом содержимое посылки. Расходы на доставку и обработку, включенные в цену продажи налогооблагаемого материального личного имущества, подлежат налогообложению.

Пенсильвания: расходы на доставку и обработку налогооблагаемых товаров, как правило, облагаются налогом независимо от того, указаны ли они отдельно или включены в цену продажи. Если отправляемый товар освобожден от уплаты налога, код доставки и сборы за обработку, как правило, не облагаются. Если отправление содержит как облагаемые налогом, так и необлагаемые товары, расходы на доставку и обработку должны быть пропорционально распределены по каждому предмету, чтобы расходы на доставку облагаемых налогом товаров можно было облагать налогом, а расходы на доставку освобожденных товаров можно было освободить. Если разбивка не предоставляется, расходы на доставку и обработку всего груза облагаются налогом. Плата за доставку, сделанную и выставленную третьим лицом, не взимается.

Если разбивка не предоставляется, расходы на доставку и обработку всего груза облагаются налогом. Плата за доставку, сделанную и выставленную третьим лицом, не взимается.

Род-Айленд: Расходы на доставку (включая сборы за обработку) считаются частью продажной цены, поэтому они, как правило, не облагаются налогом, если продажа облагается налогом. Если поставка содержит как облагаемые, так и освобожденные от налогообложения товары, продавец должен распределить расходы по доставке по продажной цене или весу.

Южная Каролина: расходы на доставку и обработку налогооблагаемых товаров обычно облагаются налогом в Южной Каролине, в то время как расходы на доставку и обработку товаров, освобожденных от налога, обычно не облагаются налогом. Налогообложение расходов розничного продавца на доставку материального личного имущества на собственном грузовике зависит от того, являются ли условия пункта назначения FOB (ФОБ) или пункта отгрузки (или происхождения) на условиях ФОБ: пункт назначения на условиях ФОБ обычно облагается налогом, а пункт отгрузки на условиях ФОБ обычно не облагается налогом. .

.

Южная Дакота: Как правило, плата розничного продавца за доставку и обработку налогооблагаемых товаров облагается тем же государственным и муниципальным налогом с продаж, что и сам продукт. Поскольку большинство продаж в Южной Дакоте облагаются налогом, расходы на доставку и обработку обычно облагаются налогом. Однако, если продажа освобождена от налога, расходы на доставку и обработку также не облагаются. Если и облагаемые налогом, и не облагаемые налогом товары находятся в одной партии, налог с продаж уплачивается с части стоимости доставки облагаемых налогом товаров (определяемой по продажной цене или весу). Если розничный продавец нанимает третью сторону для доставки и выставляет счет покупателю за доставку, розничный продавец должен включить транспортные расходы в налогооблагаемые квитанции.

Теннесси: Стоимость доставки является частью продажной цены в Теннесси. Таким образом, если продажа облагается налогом, расходы по доставке облагаются налогом; если продажа освобождена, расходы по доставке освобождены. Если поставка содержит как освобожденные, так и облагаемые налогом продажи, налог с продаж применяется к процентной доле облагаемой налогом партии (определяемой по весу или продажной цене).

Если поставка содержит как освобожденные, так и облагаемые налогом продажи, налог с продаж применяется к процентной доле облагаемой налогом партии (определяемой по весу или продажной цене).

Техас: Стоимость доставки и доставки в Техасе облагается налогом, если продажа облагается налогом, но освобождается от налога, если продажа освобождена. Отдельно указанные расходы на доставку сторонним грузоотправителем также не облагаются налогом, если они предоставляются по запросу клиента.

Юта: Расходы на доставку (включая, помимо прочего, транспортировку, отгрузку, почтовые расходы, обработку, упаковку или упаковку) для облагаемых налогом и освобожденных от налогообложения продаж материального личного имущества, продуктов, передаваемых в электронном виде, или услуг в штате, как правило, не облагаются налогом, если это указано отдельно. . Расходы на отгрузку налогооблагаемых товаров могут облагаться налогом, если они являются частью продажной цены (или «доставки»).

Вермонт: Если товар облагается налогом с продаж Вермонта, налог с продаж применяется к стоимости доставки и фрахта за доставку товара. Если продажа освобождена от налога, связанные с этим расходы по доставке также не облагаются налогом. Когда поставка содержит как облагаемые налогом, так и освобожденные от налогообложения товары, налог применяется только к облагаемой налогом части заказа (исходя из процента от цены или веса облагаемых налогом товаров в упаковке). Как правило, налог с продаж не взимается с отдельных расходов на доставку, не связанных с розничной продажей.

Если продажа освобождена от налога, связанные с этим расходы по доставке также не облагаются налогом. Когда поставка содержит как облагаемые налогом, так и освобожденные от налогообложения товары, налог применяется только к облагаемой налогом части заказа (исходя из процента от цены или веса облагаемых налогом товаров в упаковке). Как правило, налог с продаж не взимается с отдельных расходов на доставку, не связанных с розничной продажей.

Вирджиния: Отдельно указанные транспортные расходы, включая почтовые расходы, как правило, не облагаются налогом с продаж в штате Вирджиния, но расходы на обработку всегда подлежат налогообложению. Расходы на доставку облагаются налогом, если они не указаны отдельно в счете-фактуре или если они объединены с сборами за обработку или другими сборами в виде единого платежа.

Вашингтон: Налог с продаж обычно применяется к расходам на доставку облагаемых налогом товаров, даже если это указано отдельно, или если продавец также является перевозчиком. Однако сборы за доставку освобожденных товаров, как правило, не облагаются налогом. Если поставка содержит как налогооблагаемые, так и освобожденные товары, налог применяется к процентной доле стоимости доставки, причитающейся с налогооблагаемых товаров (определяемой по продажной цене или весу). Плата за доставку может быть освобождена, если потребитель нанимает третью сторону для доставки приобретенных товаров после продажи.

Однако сборы за доставку освобожденных товаров, как правило, не облагаются налогом. Если поставка содержит как налогооблагаемые, так и освобожденные товары, налог применяется к процентной доле стоимости доставки, причитающейся с налогооблагаемых товаров (определяемой по продажной цене или весу). Плата за доставку может быть освобождена, если потребитель нанимает третью сторону для доставки приобретенных товаров после продажи.

Западная Вирджиния: расходы на доставку и обработку считаются частью продажной цены в Западной Вирджинии. Для налогооблагаемых продаж сборы обычно облагаются налогом; для освобожденных продаж они, как правило, освобождены. (См. также Матрицу налогообложения Западной Вирджинии.)

Висконсин: Стоимость доставки облагаемых налогом продаж, как правило, облагается налогом в Висконсине, независимо от того, осуществляется ли доставка обычным или контрактным перевозчиком, USPS или транспортным средством продавца. Аналогичным образом, плата за доставку для освобожденных продаж обычно не взимается.

Исчисление сумм авансовых

платежей производится по истечении каждого отчетного периода в размере одной

четвертой произведения соответствующей налоговой базы и налоговой ставки. Сумма налога,

подлежащая уплате в бюджет по итогам налогового периода, определяется как

разница между исчисленной суммой налога и суммами авансовых платежей по

налогу

Исчисление сумм авансовых

платежей производится по истечении каждого отчетного периода в размере одной

четвертой произведения соответствующей налоговой базы и налоговой ставки. Сумма налога,

подлежащая уплате в бюджет по итогам налогового периода, определяется как

разница между исчисленной суммой налога и суммами авансовых платежей по

налогу